John Jakob Raskob visse nella prima metà del 1900. E’ diventato famoso per aver partecipato alla costruzione dell’Empire State Building, ma soprattutto a causa di una crudele beffa del destino.

Intervistato da un noto giornalista di quei tempi, Raskob affermò, poco prima della Grande Depressione che tutti gli americani avevano il diritto di diventare ricchi.

Nell’ articolo omonimo Raskob ipotizzava che un investimento di 15$ al mese in azioni avrebbe reso tutti ricchi.

Dopo soli due mesi arrivò il crollo del 1929. Nel 2012, in occasione della revisione del suo libro “Stocks for the long run”, Jeremy Siegel ha riabilitato il consiglio di Raskob.

Chi lo avesse seguito, infatti, ricco lo sarebbe effettivamente diventato, dopo una ventina di anni.

Come questo sia possibile, lo scrivo in questo breve reportage che puoi leggere cliccando qui:

Ho iniziato questo articolo condividendo con te questa storia per due ragioni:

- per abituarti a ragionare in termini di decenni e non di mesi, settimane o giorni, quando si tratta di investimenti.

- Inoltre per farti toccare con mano che in finanza circolano parecchi miti. Uno di questi, che intendo smontare, è che investire in azioni è rischioso.

Seguimi fino in fondo.

L’investitore prudente di norma sceglie un mix tra titoli di stato e obbligazioni, entrambe dell’area euro per non correre il rischio cambio.

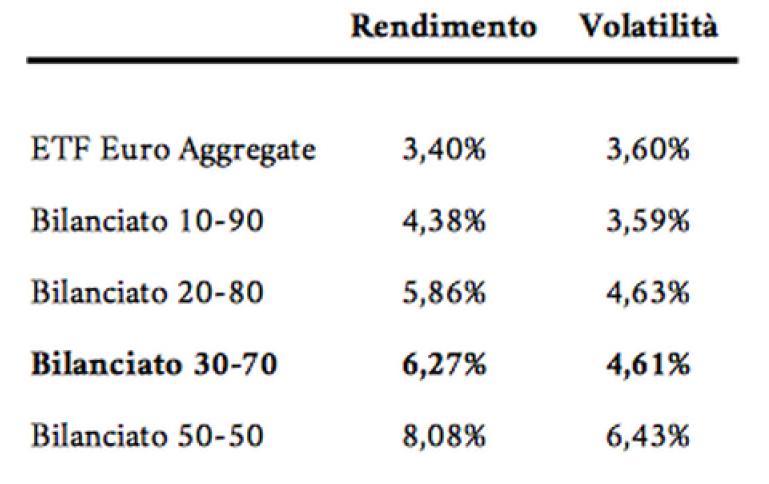

Per fare un confronto ed operare una simulazione prendo come esempio un ETF (un fondo quotato), in questo caso l’ iShares Euro Aggregate.

L’ ETF in esame ha avuto una volatilità (Rischio) del 3,60% dal 2010 al 2021 ed un rendimento medio annuo composto del 3,40%.

Si tratta di dati passati, che non hanno alcun valore ai fini delle performance future.

Essi, tuttavia, ci permettono di trarre utili insegnamenti per investire in modo intelligente anche oggi, con i mercati ai massimi e i tassi sotto zero.

Confrontando l' ETF in esame con fondi bilanciati che hanno una componente azionaria crescente, come era lecito attendersi, incrementiamo sia il rendimento sia la volatilità:

(fonte Giacomo Saver)

Un esame attento della tabella, però, mostra un elemento curioso. Il secondo fondo esaminato, composto per il 90% da obbligazioni e per il 10% da Azioni presenta un rendimento superiore all' ETF ma con una volatilità (rischio) inferiore.

Esiste quindi una minima quota di azioni, di solito compresa tra il 10 ed il 20%, che fa crescere il guadagno di un portafoglio riducendone il rischio.

Infatti se portiamo al 20% la quota di azioni (fondo bilanciato 20-80) troviamo che la volatilità (rischio) del portafoglio è di poco superiore a quella dell’ ETF obbligazionario, mentre il suo rendimento è ben superiore.

Più azioni = più efficienza.....ma fino ad un certo punto.

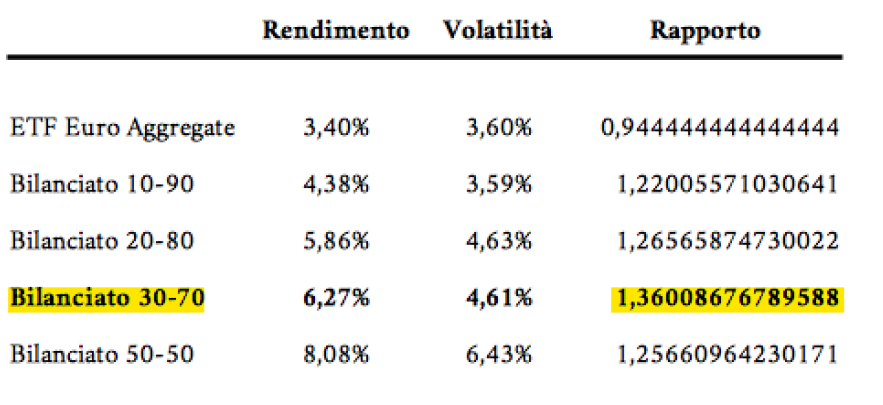

Prendiamo ora in considerazione il rapporto tra il rendimento medio annuo composto dei fondi bilanciati in esempio (incluso il solo ETF che è per sua stessa natura un portafoglio obbligazionario prudente) e la loro volatilità.

(fonte Giacomo Saver)

In pratica andiamo a calcolare una sorta di indicatore che ci dice in che misura il rischio corso (volatilità) è stato ripagato dai rendimenti ottenuti:

Più è alto il numero che ci viene fornito come risultato, e più il fondo o portafoglio risulta essere più efficiente.

La cosa interessante è che il rendimento cresce più velocemente del rischio fino al portafoglio che ha il 30% di azioni.

Successivamente l’indicatore, seppur elevato, tende a regredire.

CONCLUSIONI

Se sei un investitore prudente, è importante avere comunque una quota di azioni nel tuo portafoglio investimenti. Questa quota potrà andare da un minimo del 10% ad un massimo del 30% e ti permetterà, se vicina al 10%, di aumentare il rendimento riducendo il rischio.

Se, invece, spingerai la parte azionaria verso il 30% aumenterai un poco la volatilità, ma progressivamente accrescerai anche il guadagno, in modo più che proporzionale.

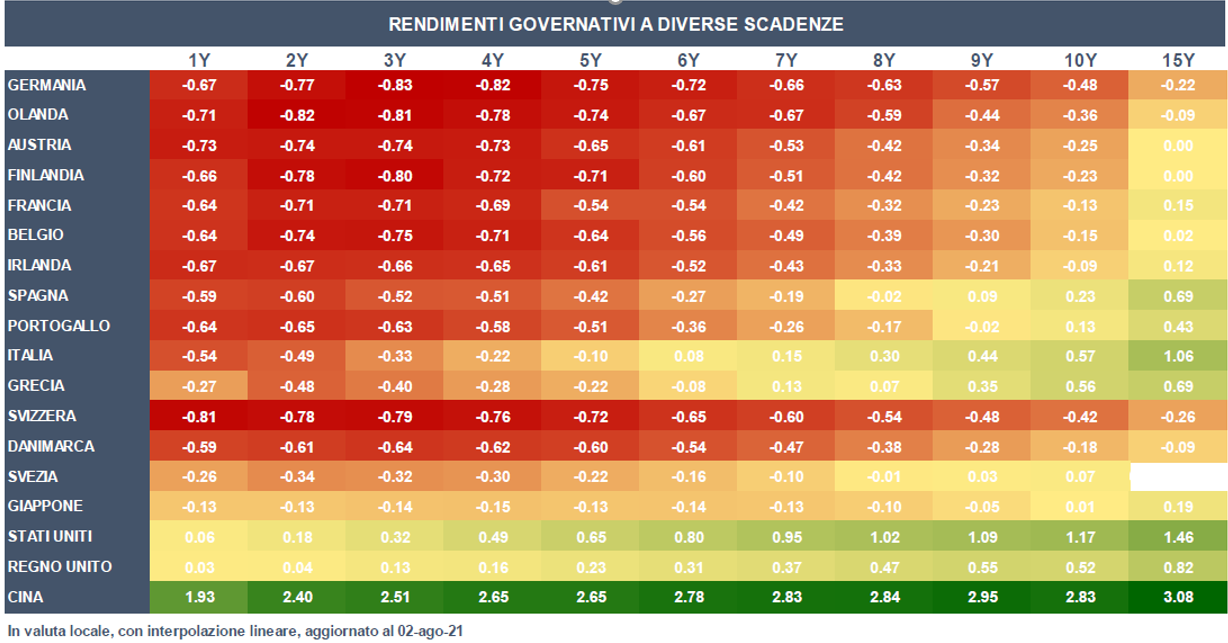

In ogni caso oggi un portafoglio composto da sole obbligazioni non ha senso. È come la kryptonite per Superman:

In tabella puoi vedere i rendimenti governativi fino a 15 anni. La maggior parte NEGATIVI.

Se ti è piaciuto questo articolo condividilo sui social.

Se vuoi sapere come stanno andando i miei portafogli modello scrivimi pure utilizzando i contatti che vedi qui sotto.

Alessandro Piola

Diffondi questo contenuto